Методът за анализ счетоводен баланс

Първото четене на този доклад може да бъде наречен установяване на фактите: стойностите в баланса оценяват цялостната структура на активите и пасивите, наличието на заемни средства и други.

В този случай ние се занимаваме с развиваща се компания: годишният прираст на общия баланс, появата на структурата на активите на финансовите инвестиции, увеличаване на оперативните разходи (което може да означава, че компанията планира да инвестира в развитието на своя производствен капацитет), стабилно намаляване на дълга - и всичко това без участието дългосрочни заемни средства.

Предварителни изводи са направени - може да се пристъпи към по-подробен анализ. За да направите това, задръжте хоризонтално и вертикално анализ на баланса.

Хоризонтална анализ баланса

С хоризонтален анализ сравними баланса отчетни показатели дата (за данни, например проста работа в началото и в края на периода):

Финансови инвестиции (с изключение на парични еквиваленти)

Паричните средства и еквиваленти

Включително: - Участие в капитала

Източници на средства в изчисленията

Хоризонтален анализ на баланса показва следното: за период нетекущи активи са се увеличили с 28%, които могат да покажат разширяване на дейността и растежа на икономическия потенциал на компанията. Когато това се отказа оборотни средства (10,65 в%) - главно поради намаляването на касови наличности (при 42.86%). Наблюдава се увеличение на капиталовите резерви, които работят за 28,13%, което може да намали ликвидността на баланса и да засегне платежоспособност на компанията. Наличието на краткотрайни активи краткосрочни инвестиции показва желание да инвестират, за да получат по-големи печалби. Растежът на общия баланс и трябва да бъде в сравнение с темпа на инфлацията и приходите растеж.

Определяне на структурата на изделията (вертикална анализ), и съотношението на показатели

Използването на този тип анализ ще разгледа параметрите на баланса в динамиката на структурата:

Финансови инвестиции (с изключение на парични еквиваленти)

Паричните средства и еквиваленти

Включително: - Участие в капитала

Вертикална анализ баланс показа, че по време на периода на значителна промяна в цялостната структура на собствеността и капитала случило.

Растежът на нетекущи активи стигна до 7,92%. В структурата на активи на малки структурни промени, наблюдавани в редове "парични средства и еквиваленти" (12,41%) и запаси (11.38%). Увеличението на оборотен капитал в акции намалява техния оборот, което би могло да се отрази отрицателно върху текущата ликвидност баланса. Делът на собствения капитал в баланса в размер на до края на период от 45,66% - главно поради делът на неразпределена печалба в собствения капитал (97,47%). Непокрити загуби в баланса не.

Компанията прави без дългосрочни кредити, което означава, че размерът и структурата на собствения капитал се използва за организиране на производствения процес и да се развива без външни заеми.

Анализ на баланса чрез финансови фактори

Със специални коефициенти за изчисление, извършвани баланса по-нататъшен анализ:

В подготовка съотношение

Общ баланс / Капитал

Финансовата независимост

Общият капитал лист / баланс на акционерите

Коефициентът на общата платежоспособност

Общ баланс / привлечен капитал

Заемен капитал / Собствен капитал

Коефициент на незабавна ликвидност

съотношение Абсолютна ликвидност

(DS и DS + KPH **) / CO

(120 + 50) / 470 = 0,36

Quick Ratio

(DS и DS + KPH + RS) / CO

(120 + 50 + 170) / 470 = 0,72

Коефициентът на средната ликвидност

(DS и DS + KPH + DZ + запаси) / CO

(120 + 50 + 170 + 205) / 470 = 1,16

междинно съединение Съотношение

(DS и DS + KPH + DZ + запаси + ДДС) / CO

(120 + 50 + 170 + 205) / 470 = 1,16

Текущо съотношение

Текущи активи / KO

* (DS и DE) - паричните средства.

** KPH - краткосрочна перка. инвестиции.

*** KO - краткосрочни задължения.

Освен това е необходимо да се изчисли коефициентите на финансова стабилност (автономия, маневреност и др.). Направете това, вие ще помогнете на нашите членове:

Trend, фактор и сравнителен анализ

В допълнение към по-горе анализ стъпки баланс може да се извърши тенденция, фактор и сравнителни анализи. Те ще допълни и разшири обхвата на аналитични данни за необходимите икономически решения.

Благодарение на анализа на тенденцията може да се състави мнение за основните тенденции на промяна на някои показатели (предсказуем анализ).

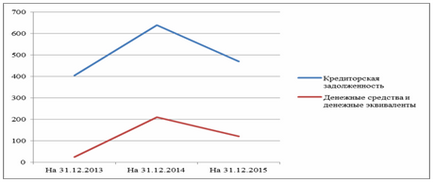

Например, съвместно проучване на динамиката на краткосрочния дълг и пари в брой:

От диаграмата това следва, че естеството на отчетните дати промените стойността на краткосрочния дълг съответства на сума за промяна на брой, но свободната парите на компанията не е достатъчно, за да изплати тези дългове.

Използването на факторния анализ се определи естеството на влиянието на основните фактори за промяна на стойността на индикатора за тест. Той ще се проведе в определен анализ процедура счетоводен баланс.

За сравнителен анализ е необходима повече информация - баланс на данни от една фирма не е достатъчно. Това се дължи на факта, че при провеждането на този тип анализ сравнява баланс между ефективност на различни фирми, за да се определи своите класации.

Специфична анализ на индивидуалната баланс на Пример банка баланс (форма 1)

Банките обаче са търговски дружества и са предназначени да направят печалба, имат специфични функции. Те са обект на специални правила на закона, са специална сметкоплан и изграждане на различна методология на счетоводните процеси.

Въпреки това, основните подходи към анализа на баланса на банката, са подобни на анализа на баланса на нормални търговски дружества. За баланса на банката също остават съответните ключови етапи на анализ:

- Предварителен (баланс четене, структуриране статиите му, и т.н.)

- Анализ (изчисляват индексите описание на структурата, динамиката баланс показателите връзката) и

- окончателните (резултатите от оценката на анализа).

В хода на анализа на банката баланс също изчислява специалните фактори, но техните възгледи се различават от тези, обсъдени по-рано:

- Банка коефициент на сигурност (съотношението на капитала)

- възвръщаемост на активите коефициент (което показва, оползотворяване на активите и качеството на техните добиви)

- ливъридж коефициент на използване (междубанкови кредити) и други.

Онлайн програма за улесняване на процеса на анализ

Съвременната обработка на информация означава позволи значително да опрости процеса на комплексен анализ на баланса. Изчисленията се извършват както с помощта на стандартни компютърни програми (например, с помощта на Excel, която може да извършва изчисления, произвежда таблици и графики) и с помощта на специализирани програми, които извършват финансови анализи онлайн - чрез интернет.

Използването на специализиран софтуер спестява не само време, но и значително разширява видовете анализ. Те се даде възможност за анализ на стабилността на пазара, бизнес дейност резултат на финансовата стабилност, и т.н. В допълнение, специализирани софтуерни разработчици предвиждат възможността за приспособяване и промяна на програмата в зависимост от целите и задачите на анализа, като се отчита спецификата на конкретно предприятие.

Анализ на показателите за баланса - обемна и мулти-стъпка процес. Резултатите ни позволяват да се идентифицират потенциалните рискове за развитие на финансовите политики на дружеството и да се улесни ефективни управленски решения. Процесът на анализ може да бъде улеснено чрез използването на специализирани програми.